un raport: Piața investițiilor imobiliare comerciale din Europa Centrală și de Est | Prima jumătate a anului 2023

Autori: Echipe Avison Young din Cehia, Polonia, România, Slovacia și Ungaria

Încetinirea era inevitabilă

Rezultatele actuale pe piața imobiliară comercială nu sunt deosebit de optimiste, dar aceasta este o situație temporară.

Pandemia COVID-19 a avut un impact semnificativ asupra economiei și comportamentului clienților și, prin urmare, asupra pieței imobiliare și asupra activității investitorilor. Cu toate acestea, cumpărătorii s-au adaptat la noile condiții relativ repede, iar volumul total al investițiilor în Europa Centrală și de Est (Cehia, Polonia, România, Slovacia și Ungaria) a depășit 10,5 miliarde de euro în 2020 și 2021.

În 2022, izbucnirea războiului din Ucraina stârnește și mai mult piața, rezultând o inflație mai mare, rate ale dobânzilor mai mari și o incertitudine în creștere a investițiilor. În ciuda acestor provocări, volumul investițiilor în Europa Centrală și de Est a reușit să depășească 11 miliarde de euro, depășind ultimii doi ani.

Cu toate acestea, toți jucătorii de pe piață erau conștienți de acest lucru Încetinirea va avea loc în 2023.

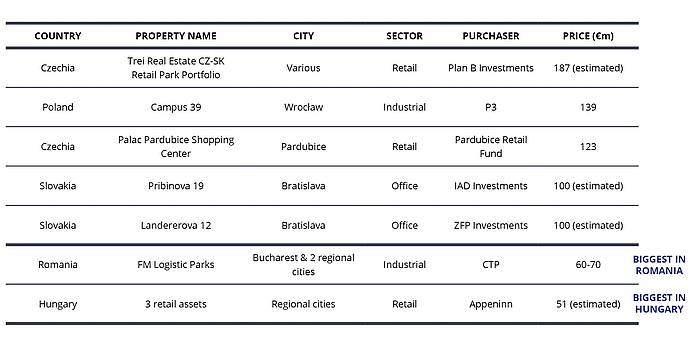

Volumul total al investițiilor în Europa Centrală și de Est în prima jumătate a anului 2023 a fost de 2,2 miliarde de euro, scadere cu 59% (in fiecare an). Cea mai mică schimbare a avut loc Republica Cehă (scădere cu 38% ca urmare a 749 milioane euro), iar cea mai mare – în Polonia (în scădere cu 72% la 801 milioane de euro) și na Ungaria (scădere cu 82%, până la 114 milioane de euro). Înghețarea pieței din Ungaria se datorează nu numai condițiilor globale, ci și condițiilor specifice Ungariei, care pot fi îngrijorătoare pentru unii investitori. Vorbim despre tensiunile dintre Ungaria și Uniunea Europeană, furnizorul țării de fonduri structurale și poziția Ungariei în conflictul dintre Ucraina și Rusia.

Slovacia cu un volum de 321 milioane euro, în scădere cu 48%, și România – 44% din 180 de milioane de euro.

pe Ungaria Mai multe proiecte de investiții sunt deja în derulare, așa că ne așteptăm ca volumele să crească în a doua jumătate a anului, iar rezultatul anual depășește 500 de milioane de euro. La rândul său, în România Ne așteptăm ca investiția să ajungă la 600-700 de milioane de euro pe parcursul anului.

Polonia s-a transformat din nou în cea mai lichidă piață din regiunea noastră, cu un volum de tranzacții de peste 800 de milioane de euro, finalizate în 33 de tranzacții. Cu toate acestea, acesta este cel mai slab rezultat din prima jumătate a anului din 2015.

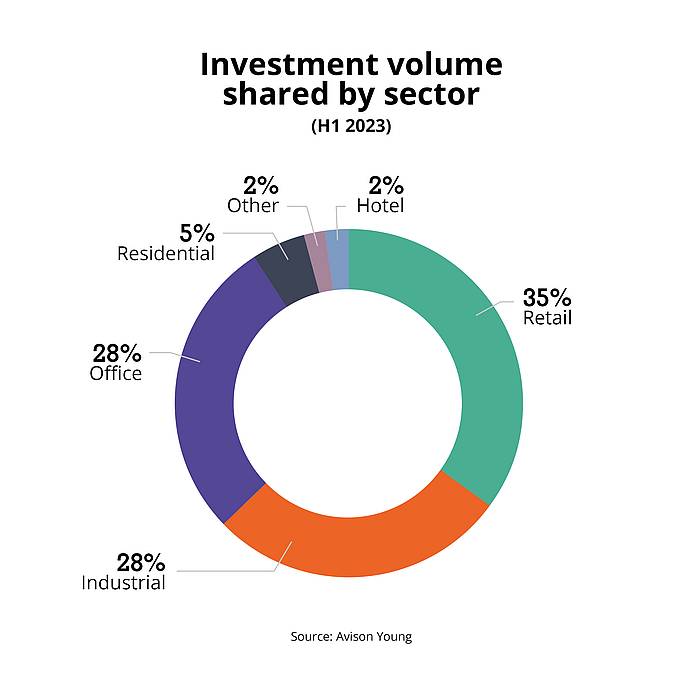

Ce se vinde în prezent?

sector comercial

Dominanța sectorului de retail în rezultatele întregii regiuni (35%) Mai ales Efectul a două operațiuni majoreCare a avut loc pe piața cehă – Vânzarea de către Trei Real Estate a unui portofoliu de supermarketuri și complexe de retail situate în Republica Cehă și Slovacia către Plan B Investments pentru o valoare estimată de aproximativ 187 milioane EUR (alocare de portofoliu în Republica Cehă) și achiziție de către Pardubice Retail Fund al Palac Centrul Comercial Pardubice pentru 123 milioane de euro. Una dintre companiile fondatoare ale Pardubice Retail este Perrarus Plus, o companie deținută de Richard Morávek, un investitor și dezvoltator imobiliar ceh care deține și Redstone Real Estate.

În ciuda faptului că ponderea tranzacțiilor comerciale pe piața românească a fost de doar 18% (32 milioane de euro), ne așteptăm la acest lucru Acest sector privat va conduce investițiile în a doua jumătate a anului, ceea ce va crește volumul total al tranzacțiilor. Investitorii din România sunt atrași în special de parcurile regionale de retail.

În Polonia, cifra de afaceri a tranzacțiilor comerciale s-a ridicat la 175 de milioane de euro, care este cel mai scăzut rezultat din prima jumătate a anului din 2010. După câțiva ani de dominație incontestabilă a complexelor de retail și a schemelor de amenity, structura pieței de investiții retail a schimbat în 2023, deoarece am văzut revenirea tranzacțiilor în centre Cumpărături regulate în orașe regionale și achiziții pentru dezvoltare ulterioară.

În Ungaria, tranzacțiile comerciale au reprezentat aproximativ 51% din volumul total, dar valoarea lor a fost scăzută – 58 de milioane de euro. Țintele acordului au fost clădiri de pe străzile comerciale importante, mall-uri regionale și mall-uri mai mici.

Sectorul depozitelor

Cel mai mare câștigător în pandemia de COVID-19 a fost cel mai afectat de încetinirea tranzacționării în 2023. Rezultatul general al sectorului de depozitare în prima jumătate a anului în regiune este în principal impactul tranzacțiilor efectuate în acest sector în Polonia, care s-a ridicat la 436 de milioane de euro. Acest scor a fost generat doar de active individuale, deoarece nu au existat tranzacții de portofoliu și nu ne așteptăm la niciuna în viitorul apropiat. Pentru a minimiza riscul, investitorii au recurs la tranzacționare la scară mai mică.

O afacere importantă pe piața poloneză a fost vânzarea Campus 39 către P3 pentru aproximativ 139 de milioane de euro. Și-a asigurat – cu câteva mici achiziții – primul loc ca pondere (54%) în volumul total al investițiilor.

Cea mai mare tranzacție înregistrată pe piața imobiliară din România în prima jumătate a anului 2023 a fost vânzarea și închirierea portofoliului FM Logistics, cu o valoare estimată la aproximativ 60-70 de milioane de euro.

În Ungaria și Slovacia, nu au fost înregistrate tranzacții în acest sector. În Slovacia, acest lucru s-a datorat parțial investitorilor care fugeau pe piețele majore, deoarece Slovacia regională este adesea considerată secundară de fondurile instituționale; Și parțial o lipsă de produse disponibile în regiunea mai flexibilă Bratislava.

sectorul de birouri

Din punct de vedere al volumului total, sectorul birourilor merge mână în mână cu cel al depozitelor (28%). Există un accent puternic pe creșterea viitoare a chiriilor, deoarece nivelurile ridicate ale inflației și indicii de închiriere rezultați au împins multe active în teritoriul supraînchirierii.

În Polonia, toate tranzacțiile de birouri din prima jumătate a anului au fost localizate la Varșovia – spre deosebire de 2022, când orașele regionale dominau. Cea mai mare tranzacție (aproximativ 70 de milioane de euro) a fost achiziția clădirii Wola Retro de către Fondul Adventum din Ungaria, în care divizia de consultanță pentru investiții a Avison Young a reprezentat partea vânzătoare, Develia.

Cele mai mari tranzacții de birou În perioada analizată în Europa Centrală și de Est în Bratislava – Biroul Pribinova 19 Bratislava a fost achiziționat de IAD Investments, biroul Landererova 12 Bratislava a fost achiziționat de ZFP Investments – fiecare dintre aceste tranzacții este evaluată la aproximativ 100 milioane EUR.

Numere cheie:

– 2,2 miliarde de euro – volumul total de investiții în Europa Centrală și de Est în prima jumătate a anului 2023 (scădere cu 59% față de an)

– 35% – dominatia sectorului comercial ca volum

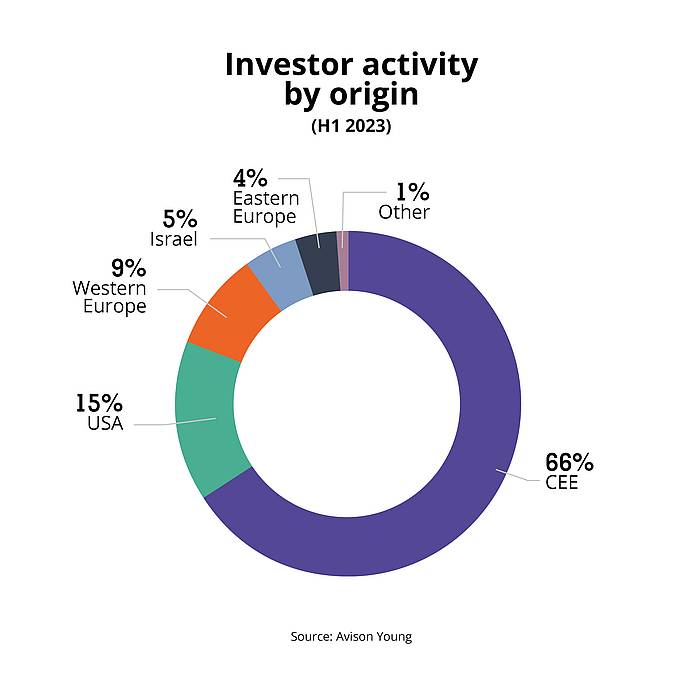

– 66% – dominație stabilă și clară a capitalului din Europa Centrală și de Est în ceea ce privește volumul

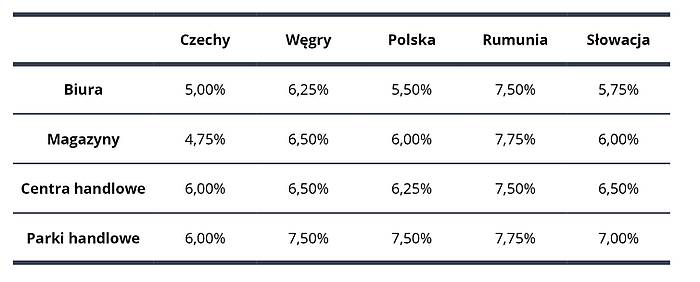

Redevențe principale:

cele mai mari tranzactii:

Momentul potrivit pentru a investi pe măsură ce prețurile se schimbă

Unul dintre factorii care au contribuit la scăderea numărului și volumului tranzacțiilor în prima jumătate a anului 2023 este procesul în curs de ajustare a așteptărilor de preț între vânzători și cumpărători. Cu toate acestea, avem deja indicii că această situație s-ar putea îmbunătăți până la sfârșitul anului. Astăzi, mulți cumpărători încearcă să profite de condițiile pieței licitând cu mult sub evaluările istorice ale proprietăților, în speranța de a ajunge la o afacere profitabilă.

Mulți proprietari nu se grăbesc să vândă. Cu toate acestea, această situație se va schimba pe măsură ce apar circumstanțe, cum ar fi necesitatea lichidării fondului, epuizarea finanțării sau performanța slabă a proprietății.

Se spune că ar trebui să investești în vremuri de criză. Și iată de ce Situația actuală a pieței creează oportunități mari de investiții pentru entitățile care au fonduri proprii.

Unii investitori se poziționează astfel încât să profite de lichiditatea limitată actuală (și, prin urmare, de lipsa concurenței) pentru a achiziționa active la prețuri atractive. Unii proprietari devin mai flexibili pentru că trebuie să lichideze sau să revopsească fondurile sau au luat o decizie strategică de a ieși de pe piață. în situația actuală Activele cu fundamente solide pot fi cumpărate la un preț atractiv.

perspectivele pieței

Considerentul principal pentru investitori atunci când evaluează o oportunitate de cumpărare este Cheltuieli de capital viitoare legate de ESG. Este uneori dificil de estimat modificările necesare pentru clădirile mai vechi în contextul costurilor ridicate de construcție. Deoarece cumpărătorii își asumă întotdeauna intrări mai mari decât vânzătorii, diferența poate fi adesea ireconciliabilă.

Există o mulțime de capital oportunist disponibil pentru a investi, dar costul capitalului și randamentele așteptate sunt adesea departe de așteptările vânzătorilor actuali, așa că pe unele piețe ne așteptăm Impas pe termen lung, până în 2024 Pe piețele în care prețurile actuale ale proprietăților sunt ajustate la așteptările cumpărătorilor, volumele pot scădea S-a îmbunătățit semnificativ în a doua jumătate a anului 2023.

Pe măsură ce finanțarea prin datorii a devenit mai restrânsă și mai costisitoare, rata de nerambursare a crescut dramatic, iar tranzacțiile care folosesc doar fonduri private sunt singura opțiune pentru vânzători.

Deși sectorul depozitelor a reprezentat aproape 28% din volumul total al tranzacțiilor în prima jumătate a anului în regiune, acesta rămâne segmentul preferat și cel mai căutat de investitori. Ca și în trecut, disponibilitatea limitată a produselor și consolidarea portofoliului conduc la volume relativ scăzute de tranzacții.

În ciuda încetinirii și a volumului redus de tranzacții, Capitala Europei Centrale și de Est este încă activă Cu o pondere de 66% din volumul total de investiții generate în Europa Centrală și de Est în prima jumătate a anului 2023. Capitalul autohton domină în Cehia (81%), Ungaria (69%) și România (50%).

Ne așteptăm la o variație mai mare a randamentelor pentru proprietățile de prim rang în diferite zone geografice, deoarece vedem rate ale inflației neuniforme în regiune. Țările care pot limita inflația prin politici monetare solide vor câștiga lupta împotriva reducerii presiunii asupra ratei plafonului.

Toate materialele promoționale și publicitare au doar scop informativ și nu constituie o bază pentru participarea la Promoție, în special nefiind o ofertă în sensul art. 66 din Legea din 23 aprilie 1964 – Cod civil (Jurnalul de legi 2020, pct. 1740, cu modificările ulterioare).

Despre autor

„Creator. Bursă de alcool. Maven web extrem de umil. Scriitor rău. Tv ninja.”