Mervyn King, fost guvernator al Băncii Angliei, obișnuia să spună că o politică monetară bună este plictisitoare. De fapt, băncile centrale din întreaga lume au trecut prin vremuri calde în cele 16 luni în care au ajutat la lupta împotriva Covid-19.

Băncile centrale din economiile avansate și emergente au învățat lecții importante. Țări precum Polonia, care este o economie relativ mică și deschisă ca emergentă, au recurs la combinarea politicilor monetare convenționale și neconvenționale pentru a obține un anumit grad de autonomie într-o lume dominată de economii mai mari.

Băncile centrale de pe piețele emergente au reușit să își extindă arsenalul de măsuri de politică monetară pentru a atenua cele mai grave efecte economice ale crizei. Un astfel de mod este acumularea de rezerve valutare pentru a devaloriza monedele naționale. Acest lucru ajută la prevenirea complexității economice pentru țările mai mici din cauza relaxării cantitative masive pentru țările mai mari prin cumpărarea de obligațiuni de stat.

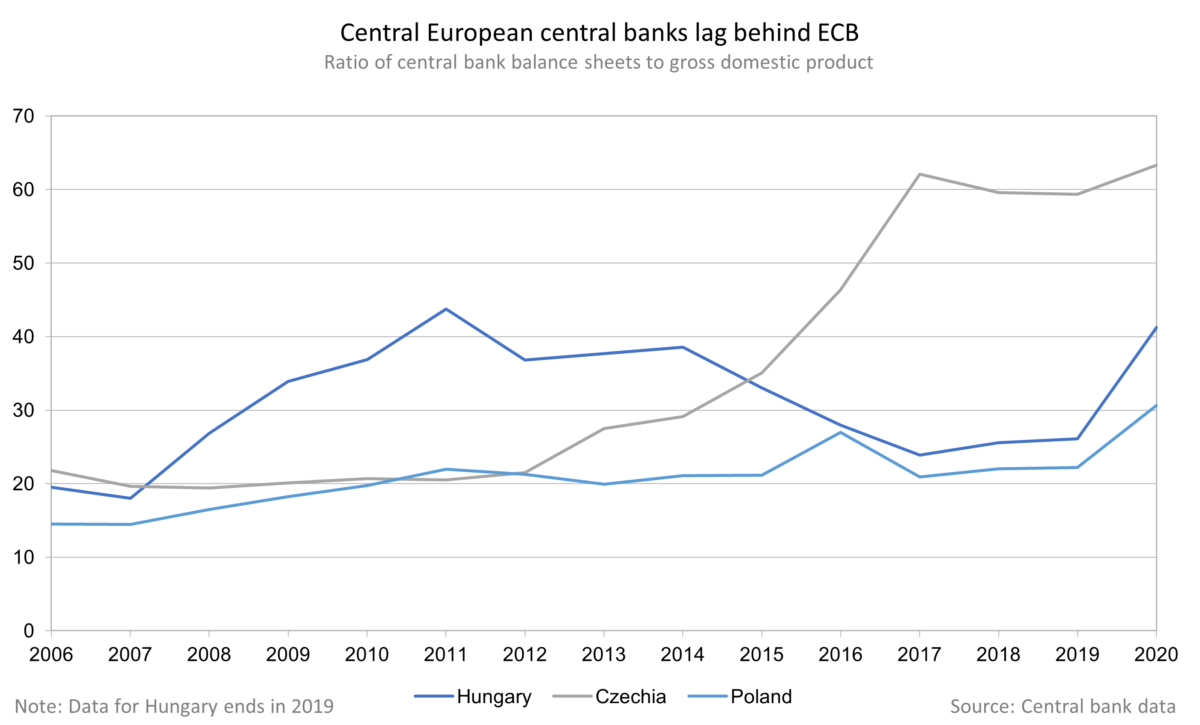

Până la începutul anului 2020, politica monetară neconvențională era limitată la câteva țări bogate. Pandemia a schimbat acest lucru, la fel ca în Europa Centrală și de Est Mai mult de alte zece piețe emergente. De la începutul pandemiei, băncile centrale din Croația, Polonia și Ungaria au cumpărat sume mari din datoria țărilor lor de origine și și-au majorat bilanțurile cu 13%, 50% și, respectiv, 70%.

Prin trecerea Rubiconului în politici neconvenționale, băncile centrale ale țărilor emergente s-au alăturat clubului de arme nucleare în termeni monetari. Acest lucru poate adăuga prestigiu, dar nu rezolvă toate problemele. Încă sunt necesare arme convenționale.

Acest lucru devine clar atunci când analizăm efectele cursului de schimb al relaxării cantitative în țările mai mari. Este naiv să credem că economiile mai mici de pe orbita unui gigant vor beneficia întotdeauna de cererea crescută din partea vecinilor mai mari cauzată de relaxarea cantitativă. Facilitarea cantitativă slăbește cursul de schimb al țării mai mari care o guvernează. Profitând de „privilegii exorbitante” globale sau regionale, autoritățile monetare mai mari pot transfera povara ajustării asupra altora.

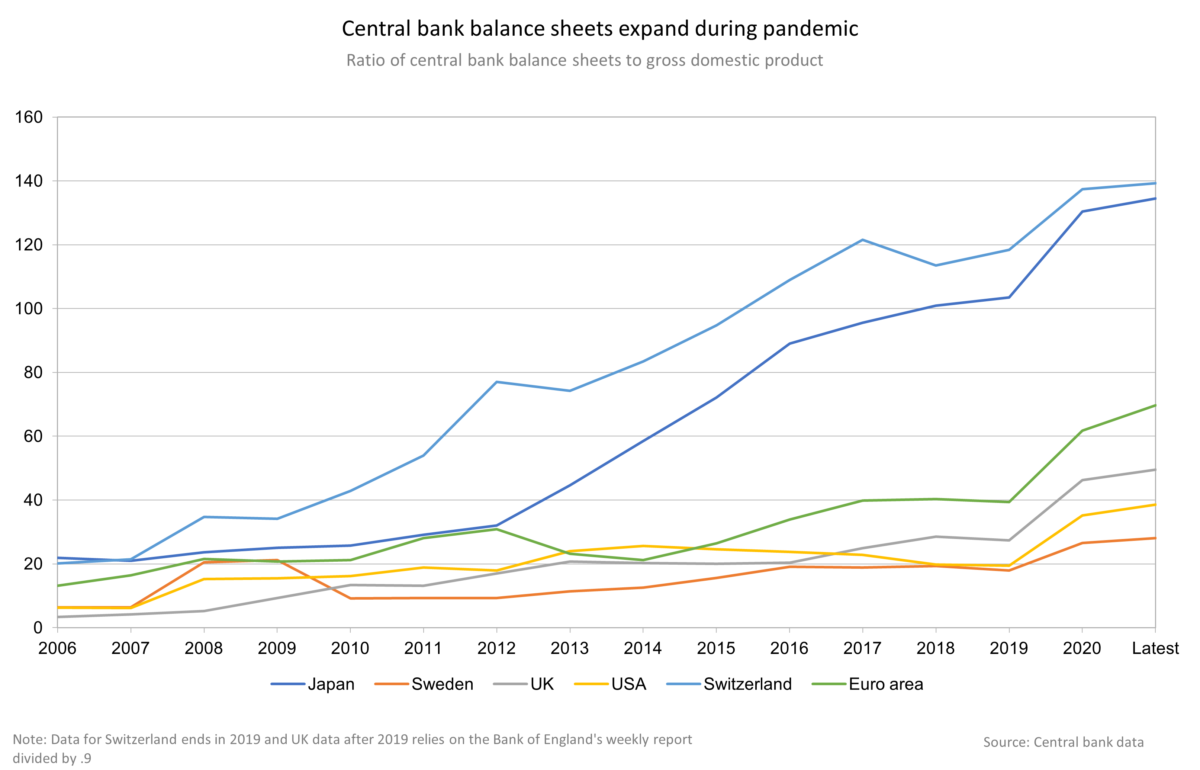

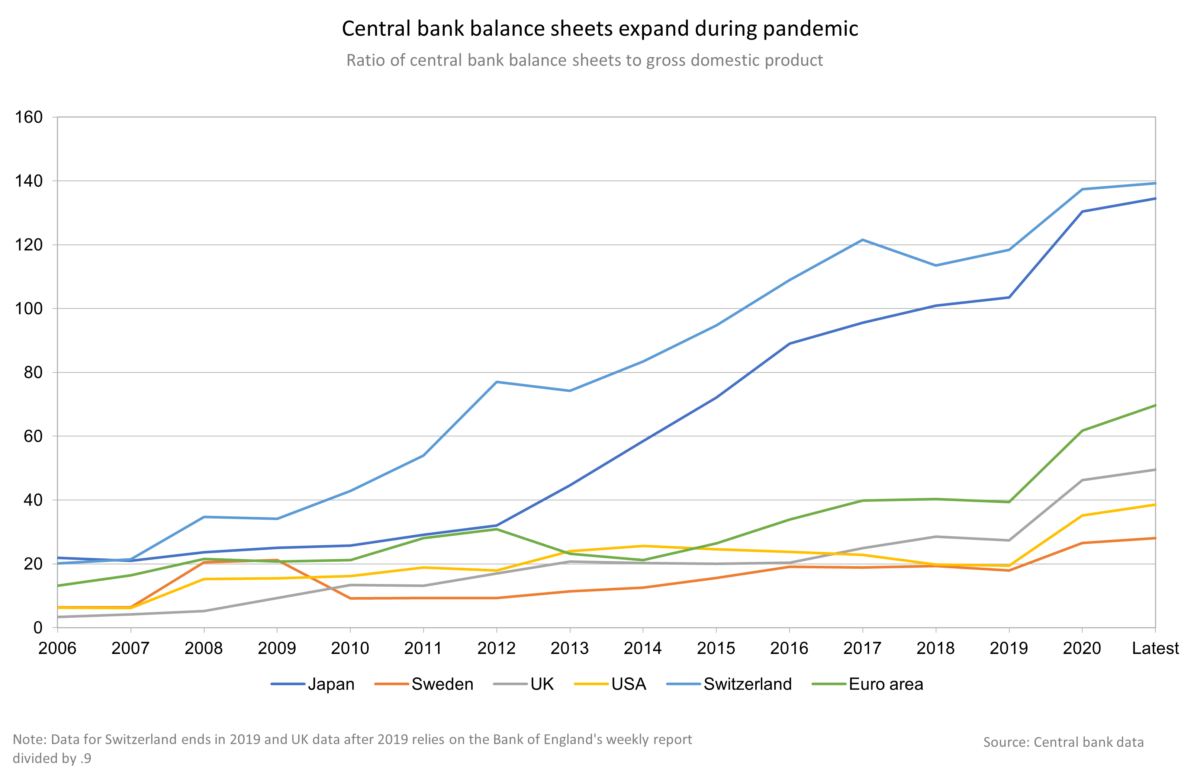

Guido Mantega, ministrul Trezoreriei brazilian în 2010, a avut dreptate când a spus că efectul relaxării cantitative a Fed asupra cursurilor de schimb este un „război valutar”. De atunci, cantitatea de lichiditate care a fost injectată în sistemul bancar global a crescut ca urmare a Covid-19 – cele mai mari economii de la vârf. Bilanțul Rezervei Federale de aproximativ 8,1 trilioane de dolari îl depășește pe cel al tuturor celorlalte economii din emisfera vestică. Bilanțul Băncii Centrale Europene este de două ori mai mare decât PIB-ul celei mai mari economii din zona euro, adică Germania. Activele Băncii Naționale Elvețiene sunt aproape egale cu PIB-ul combinat al Poloniei, Cehiei, Ungariei și Slovaciei.

Având în vedere că activele combinate ale celor mai mari cinci bănci centrale reprezintă aproape 28% din PIB-ul global, țările mai mici au dreptul să se descurce singure pentru a nu suferi consecințe negative. Philip Lowe, guvernatorul Băncii de rezervă a Australiei, avea dreptate Acțiunile marilor jucători atenuează efectele cumpărării de obligațiuni de către bănci În scăderea ratelor dobânzii australiene și a dolarului australian.

Ce ar trebui să facă băncile centrale ale piețelor emergente în fața acestei „bătălii cu giganții” nesustenabile? Pur și simplu extinderea strategiilor neconvenționale poate fi contraproductivă. Cumpărarea de active pentru stabilizarea economiei locale poate destabiliza piețele financiare locale. Economiile mai puțin dezvoltate sunt mai expuse riscului de nepotrivire. Acesta este unul dintre motivele scăderii achizițiilor de active în Europa Centrală. Banca centrală a României a cumpărat obligațiuni în valoare de mai puțin de 0,5% din PIB. Achizițiile Ungariei și Poloniei de aproximativ 5% și, respectiv, 6% din PIB au fost semnificativ mai mici decât cele ale Băncii Centrale Europene, ale căror achiziții de obligațiuni au reprezentat aproximativ 32% din PIB-ul zonei euro.

În acest context, este logic să folosiți arme „tradiționale”. Intervențiile valutare au devenit din nou la modă pentru a preveni creșterea monedelor naționale. Mai multe țări din și din jurul Europei au intervenit pentru a ameliora presiunea ascendentă asupra monedelor lor, inclusiv Elveția, Republica Cehă, Israel și Polonia. . Acest lucru confirmă creșterea rezervelor valutare ale acestor țări.

În ultima jumătate de secol, Polonia a suferit o scădere cronică a rezervelor valutare de mai mulți ani. Cu rezerve (inclusiv aur) care se ridică la aproape 163 miliarde USD, comparativ cu 128 miliarde USD în 2019 și 95 miliarde USD în 2015, Polonia este din fericire unul dintre primii 20 deținători de rezerve valutare din lume. O parte din această creștere provine din banca centrală care vinde zlotul și cumpără valută străină. Unii fundamentaliști s-ar putea plânge de acest lucru. Dar Fondul Monetar Internațional a binecuvântat această politică.

Pe lângă cursul de schimb, băncile centrale trebuie să fie conștiente și de riscurile creșterii inflației. Până acum, Pare a fi sub control, nu în ultimul rând pentru că lumea este mai competitivă astăzi decât era în anii 1970, când am văzut recent presiuni inflaționiste semnificative. Odată ce recuperarea de la Covid pare durabilă, putem lua în considerare înăsprirea liniilor directoare. Dar băncile centrale sunt încă departe de acolo.

Deocamdată, trebuie să ne concentrăm pe menținerea recuperării – cu orice preț. Dacă este necesară intervenția valutară pentru a preveni o apreciere inacceptabilă a monedei, aceasta este o linie legitimă de apărare.

Opțiunea nucleară pentru politici neconvenționale face parte din arsenalul nostru. Cu toate acestea, pentru a câștiga războaie, armele convenționale sunt adesea arma principală. Astfel, cea mai bună cale pentru Polonia și alte țări emergente este combinarea politicii monetare convenționale și neconvenționale. Aceasta este o lecție importantă din criză și ne va servi bine în anii următori.

Adam Glapinski este președintele Băncii Naționale a Poloniei.

Precaut: Raportul Ungariei obligațiuni / PIB este derivat din sub-poziția „Guvern” a Magyar Nemzeti Bank din bilanț, care face parte din „Proprietatea de valori mobiliare nerezidente”. Conturi de cumpărare de obligațiuni poloneze iAchizițiile de datorii guvernamentale și garantate de guvern includ achiziții. Suma acordată de Banca Centrală Europeană a fost calculată prin rezumarea tuturor achizițiilor efectuate în cadrul programelor de achiziții publice și al programelor de achiziții de urgență pandemice.

„Creator. Bursă de alcool. Maven web extrem de umil. Scriitor rău. Tv ninja.”